12月23日,由沪深300指数衍生出来的三大期权品种,已经同时分别在三个交易所上市。

期权由来已久,并非全新品种,比如在2015年上市的上证50ETF期权。

今年,上证50ETF期权交易量不断激增,投资者对期权的认识度正在提升。

如今期权扩容,也会刺激期权交易量继续增加。

01

期权是什么?

期权,指的是赋予持有人在某一特点日期或该日之前的任何时间,以固定价格购进或者出售一种资产的权利。

简单地说,就是一份未来买卖的合约。

期权和股票有着相同的地方,都代表某一权利,不同的是,股票是有价凭证,期权是一份合约。

新上市的期权品种一共有三个,分别是上海证券交易所的沪深300ETF期权、深圳证券交易所的沪深300ETF期权、中国金融期货交易所的沪深300股指期权。

三大期权品种的名字都带有沪深300,可想而知都与沪深300有关,却都有所不同。

其中,沪深300指的是由上海证券交易所和深圳证券交易所联合发布的金融指数。

由于指数没有直接交易的办法,于是衍生出让指数变成可交易的品种,最常见的有ETF基金和股指期货。

沪深300ETF期权,顾名思义就是标的物为ETF的期权。

由于上海证券交易所和深圳证券交易所是两所独立的交易所,各自上市的ETF也不一样,因此有两个不一样的沪深300ETF期权。

沪深300股指期权,顾名思义就是标的物为股指的期权,也是三大期权品种最直接的品种。

沪深300股指期权是中国金融期货交易所上市品种,因为沪深300指数只有一个,所以对应的股指期权也只有一个。

由于股指期权直接对应指数,而ETF期权是隔着ETF对应指数。

因此,股指期权对指数的跟踪性要比ETF期权更强,更贴近指数的走势,而ETF期权可能存在偏离度较大的情况。

其他区别请看下面的表格:

(点击图片打开大图)

需要注意一点,沪深300股指期权标的物为股指,由于股指不能交割,因此是现金交割的方式。

沪深300ETF期权标的物为ETF,由于ETF可以进行交割,因此是实物交割的方式。

简单地说,如果持有沪深300ETF期权到期,最后交割对应的ETF基金,而沪深300股指期权全程是现金交易。

02

沪深300股指期权和沪深300股指期货有什么区别?

虽然期权和期货都是一份未来买卖的合约,但是在权利与义务、履约保证和盈亏特点等方面都有所不同。

在权利与义务方面:

期权属于单向合约,买卖双方权利与义务不对等。

简单地说,期权买方在支付权利金后,即取得履行或者不履行期权合约的权利,不必承担义务。

期货属于双向合约,买卖双方权利与义务对等。

简单地说,期货合约的买卖双方都要承担合约到期交割的义务。

在履约保证方面:

由于期货的买卖双方权利与义务对等,因此买卖双方都需要支付保证金,作为合约的履约担保。

期权买方不承担履约义务,因此仅需要支付权利金。而卖方需要承担履约的义务,因此需要支付保证金。

在盈亏特点方面:

期货交易价格可以呈现线性变化,也就是买卖双方都可能面临无限盈利和亏损。

期权买方没有履约义务,因此盈利可以无限,最大亏损是权利金。卖方承担履约义务,因此最大盈利是权利金,亏损可能无限。

其他区别请看下面的表格:

(点击图片打开大图)

03

沪深300的三个期权品种怎么交易?

期权分为认购期权和认沽期权,简单地说,认购期权是看好沪深300上涨,认沽期权是看好沪深300下跌。

一句话,看涨就购,看跌就沽。

当沪深300上涨的时候,认购期权上涨,认沽期权下跌。

当沪深300下跌的时候,认购期权下跌,认沽期权上涨。

不管是买入认购期权,还是买入认沽期权,只要是买入开仓都属于期权买方。

只有在认购期权或者认沽期权合约上涨的时候,期权买方才能获得盈利。

作为期权买方,买入开仓就要支付权利金,如果持有合约到交割日,有权利决定是否行权。

不管是卖出认购期权,还是卖出认沽期权,只要是卖出开仓都属于期权卖方。

只有在认购期权或者认沽期权合约下跌的时候,期权卖方才能获得盈利。

作为期权卖方,卖出开仓就要支付保证金,如果期权买方到期行权,有义务履行合约。

需要注意一点,期权并不是完全跟踪指数,本身是独立衍生品,存在由于市场博弈导致跟踪误差较大的可能。

目前,所有合约标准均有交易所设计。

对于认购期权来说,行权价格最接近当前市场价格的合约,称之为平值合约;

行权价格高于市场价格的合约,称之为虚值合约;

行权价格低于市场价格的合约,称之为实值合约。

需要注意,认沽期权是相反的。

由于虚值合约更有利于期权卖方,需要支付的权利金更低,而实值合约更有利于期权买方,需要支付的权利金更高。

(点击图片打开大图)

04

期权怎么盈利?

期权的盈利分为两种,一种是行权差价,另一种是交易差价。

行权差价:

假如期权买方A买入一份沪深300ETF认购期权,合约价格(即权利金)200元,行权价格为1000元。

在到期日当天,沪深300ETF涨到1500元。期权买方A有权利行权,并以1000元的行权价格获得期权卖方交割的沪深300ETF。

在第二天,期权买方A以1500元的市场价格出售沪深300ETF,获得500元行权价差,减去期权金200元,获得利润300元。

期权卖方以1500元的市场价格购买沪深300ETF,并以1000元的行权价格交割,减去期权金200元,亏损300元。

假如在到期日当天,沪深300ETF跌到900元。期权买方A有权利不行权,损失200元期权金,也就是亏损200元。

期权卖方不需要购买沪深300ETF,净赚期权买方A支付的期权金200元,也就是盈利200元。

交易价差:

继续上面的例子,在到期日之前,沪深300ETF涨到1400元,合约价格也涨到了300元。

期权买方A选择买入平仓,把未到期的合约卖给期权买方B,买入卖出合约的交易差价是100元,也就是获利100元。

假如在到期日之前沪深300ETF跌到900元,合约价格跌到100元,但是期权买方B还是看好沪深300ETF上涨选择买入。

此时,买入卖出合约的交易差价是-100元,也就是期权买方A亏损100元。

继续上面的例子,假如期权买方B以300元的价格买入期权买方A转手的看涨期权。

沪深300ETF没有按期权买方B的预期继续上涨,反而在到期日跌到1300元。

期权买方B选择行权,以1000元的行权价格获得沪深300ETF,并以1300元的市场价格卖出,减去期权金300元,期权买方B没有盈利也没有亏损。

期权卖方以1300元的市场价格购买沪深300ETF,并以1000元的行权价格交割,减去期权买方A支付的期权金200元,期权卖方亏损100元。

假如交割日沪深300ETF跌到1200元,期权买方B选择行权,行权差价是200元,减去期权金300元,期权买方B亏损100元。

期权卖方以1200元的市场价格购买沪深300ETF,并以1000元的行权价格交割,减去期权买方A支付的期权金200元,期权卖方没有盈利也没有亏损。

在期权市场上,流行这样有一句话:

期权买方收益无限亏损有限,期权卖方收益有限亏损无限。

因此,大部分投资者更愿意当期权买方。

实际上,期权卖方并非无利可图。相反,随着时间流逝,期权卖方盈利可以很稳定。

以A股为例,随着时间的推进,不管指数如何波动,最终都会回归理性。

在一定周期范围内,指数从哪里来回哪里去。

不管指数如何上涨,只要在到期日之前回落,期权卖方都是小亏,甚至可以赚到期权金。

尤其是虚值合约,虽然期权买方成本小,但是以小博大的成功概率也小,期权卖方大概率可以赚到权利金。

而且期权卖方也可以通过卖出平仓,获得期权的交易差价。

继续上面的例子,假如期权买方A买入认购期权之后,在到期日之前沪深300ETF跌到900元,合约价格跌至100元。

期权卖方C选择卖出平仓,把未到期的合约卖给期权卖方D,买入卖出合约的交易差价是100元,也就是获利100元。

期权卖方C拿回保证金,由期权卖方D缴纳保证金。

在到期日沪深300跌到800元,期权买方A选择不行权,损失200元期权金,也就是亏损200元。

期权卖方D不需要购买沪深300ETF,净赚期权卖方C支付的交易差价100元,也就是盈利100元。

假如在到期日沪深300反弹到1300元,期权买方A选择行权,行权差价是300元,减去期权金200元,也就是获利100元。

期权卖方D需要以1300元的市场价格购买沪深300ETF履行合约,行权差价是-300元,减去交易差价100元,亏损200元。

对于期权买方而言,赚的是波动率,对于期权卖方而言,赚的是概率。

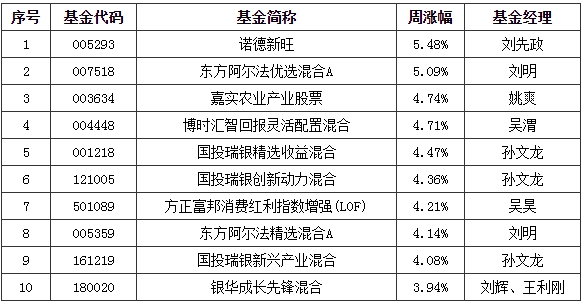

下面表格是没有考虑期权金的盈亏情况:

(点击图片打开大图)

如果算上期权金,在权衡到底是选择行权还是交易的时候,亏损大小可能会有所不同。

PS:不管怎么说,期权还是一种比较复杂的金融衍生品,需要具备专业的投资知识,并非是稳赚不赔的投资。

在二级市场交易期权,承担的风险也会更大。

由于期权交易门槛较高,市场上存在所谓的期权分仓系统,虽然可以把交易门槛降低,但是存在真假分仓。

真分仓的期权进入场内,最大的外生风险就是被监管叫停。假分仓的期权不进场内,最大的外生风险是平台跑路。

最好的办法是通过正规平台进行期权交易,虽然门槛高,但是不存在外生风险,仅有内生的交易风险。

关键词: 沪深300指跟沪深300ETF